私たちが困るペットたちの『問題行動』。しかし、『問題行動』とは決して『悪い子』の証ではありません。「…

※画像はイメージです/PIXTA

2015年の税制改正以降、相続税の課税対象者が増加傾向にある日本。せっかく苦労して稼いだお金に多額の税金が課されるのは納得がいかないという人も多いでしょう。そのような中、「生前贈与」を上手く活用することで、賢く資産を受け継がせることができると、税理士法人プレアスの岡本啓司税理士と小池俊税理士はいいます。一体どういうことか、詳しくみていきましょう。

2015年以降、相続税が「大増税」されている

平成27年度(2015年)税制改正によって、相続税の基礎控除が大幅に減額されました。基礎控除とは、相続税を納めなくてもよいとされるハードルのことです。

税制改正前は「5,000万円+1,000万円×法定相続人の数」でしたが、税制改正後は「3,000万円+600万円×法定相続人の数」で計算することになりました。

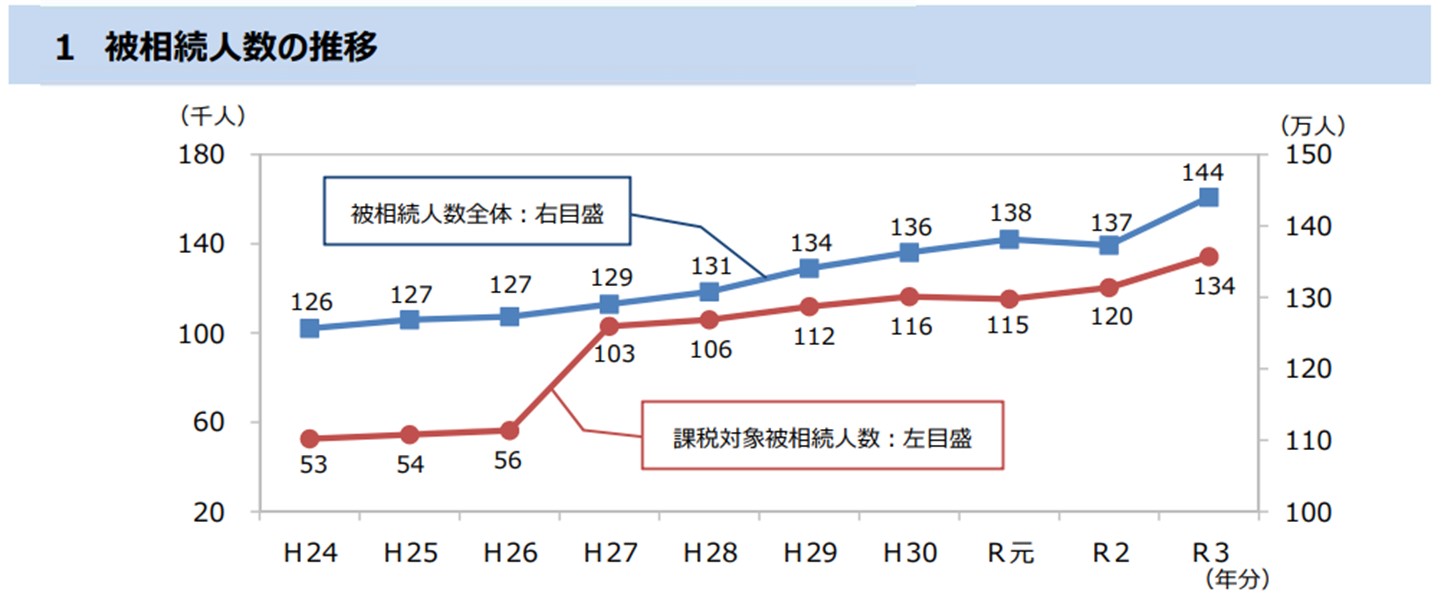

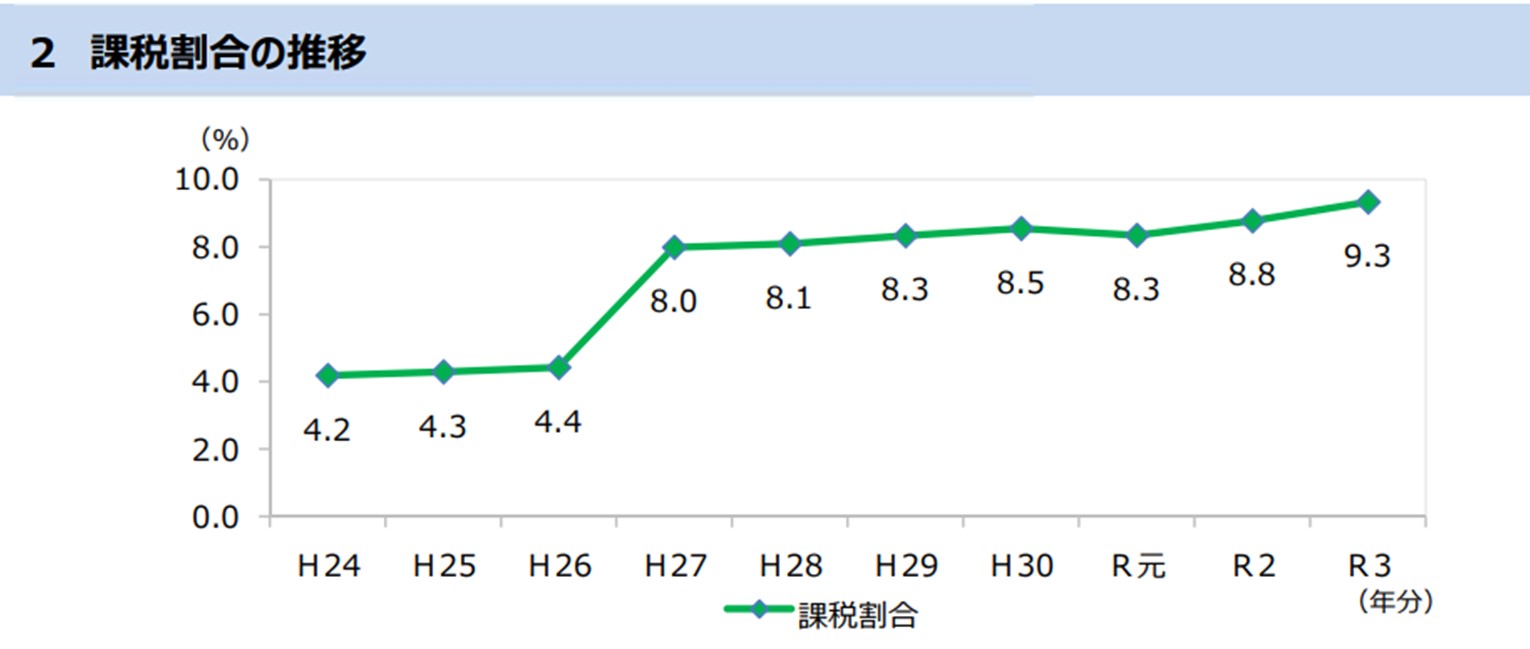

本税制改正により課税対象となる被相続人が約5.6万人から約13.4万人に増加し[図表1]、課税割合(被相続人÷課税対象被相続人数)も4.4%から9.3%に増加しました[図表2]。

[図表1]被相続人数の推移 (出典:国税庁HP)

[図表2]課税割合の推移(※出典:国税庁HP)

この統計を見る限り、相続税が「大増税」されたといっても過言ではないでしょう。本税制改正により、いわゆる「お金持ち」「資産家」だけでなく、自身で「ごくごく一般家庭」と認識している人も、課税対象となる可能性が出てきたのです。

相続税と贈与税

意外と知られていませんが、日本に「贈与税法」という法律はありません。

日本では法律がなければ課税はできませんので、「え? 贈与をしたら、贈与税が課税されるのでは?」と思った人がいるかもしれません。それは決して間違いではなく、贈与税は課税されます。

日本の税制上、贈与税は「相続税法」に規定されており、生きている人から財産をもらった場合には「贈与税」、亡くなった人から財産をもらった場合には「相続税」が課税されることとなります(※)。

(※)生前の財産移転については、「譲渡所得税」などが課税される可能性もありますが、本記事では省略します。

仮に贈与税という税金が存在しなかったら、誰しもが「『相続税』が課税される前(生前)に財産を移してしまおう」と考えると思います。それを防ぐために「贈与税」が設けられており、「相続税」の存在を補完しているのです。

「贈与税」と「相続税」の違い

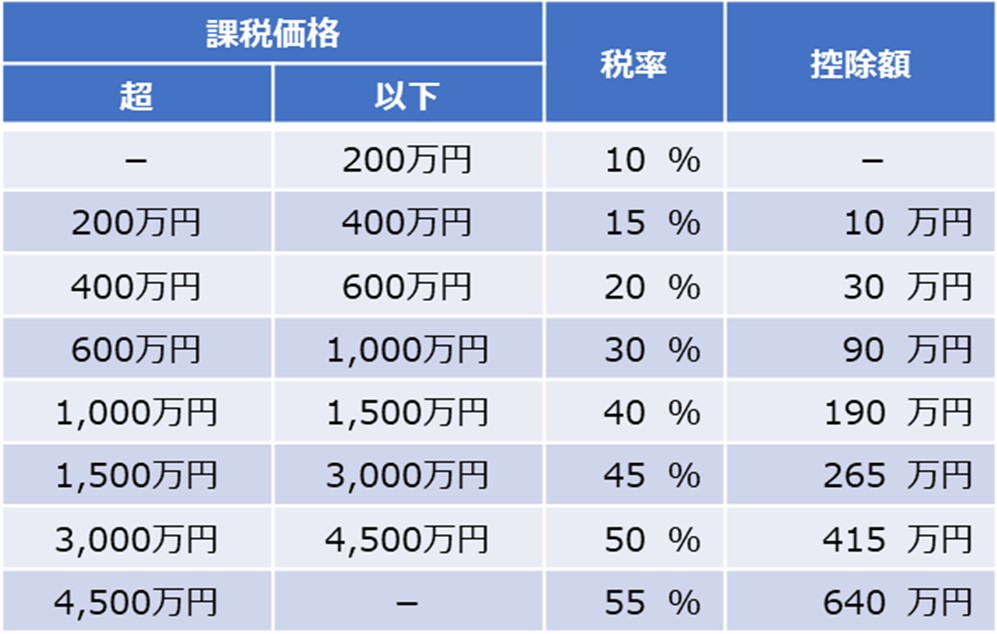

「贈与税」の税率と基礎控除を「相続税」と比較すると、以下のとおりです。

◆税率

……贈与税の税率は、相続税の税率に比べて高い。

[図表3]贈与税率表(H27/1/1以後)※特例贈与(18歳以上の者が直系尊属から受ける贈与)(出典:国税庁HP)

[図表4]相続税率表(H27/1/1以後) (出典:国税庁HP)

◆基礎控除(非課税枠)

……贈与税の基礎控除(非課税枠)は、年間110万円で、相続税に比べて低い。

たとえば、2人の子どもが5,000万円をもらった場合、贈与税が1,621万円(それぞれ2,500万円ずつ贈与を受けた前提)である一方、相続税は80万円になります。贈与税は相続税の約20倍となり、これだけ見ると贈与税は相続税よりもかなり高く、生前に贈与するメリットはないように感じられます。

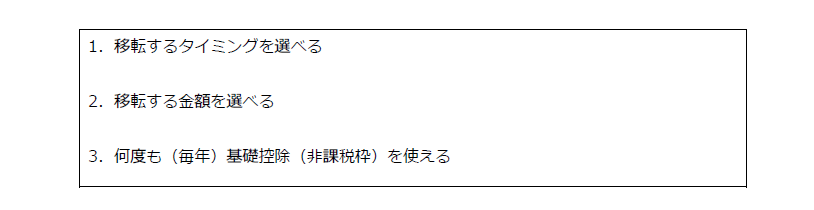

しかし、贈与は相続とは異なり、

といった特徴があります。この贈与特有のポイントをうまく活用できれば、相続税を大きく引き下げることも可能です。

相続が発生する明確なタイミングは誰にもわかりません。そのため、できるだけ早い段階から生前贈与の検討をしていくことで、数万円~数千万円単位で相続税の金額を減らすことも可能となります。

生前贈与の「特例」

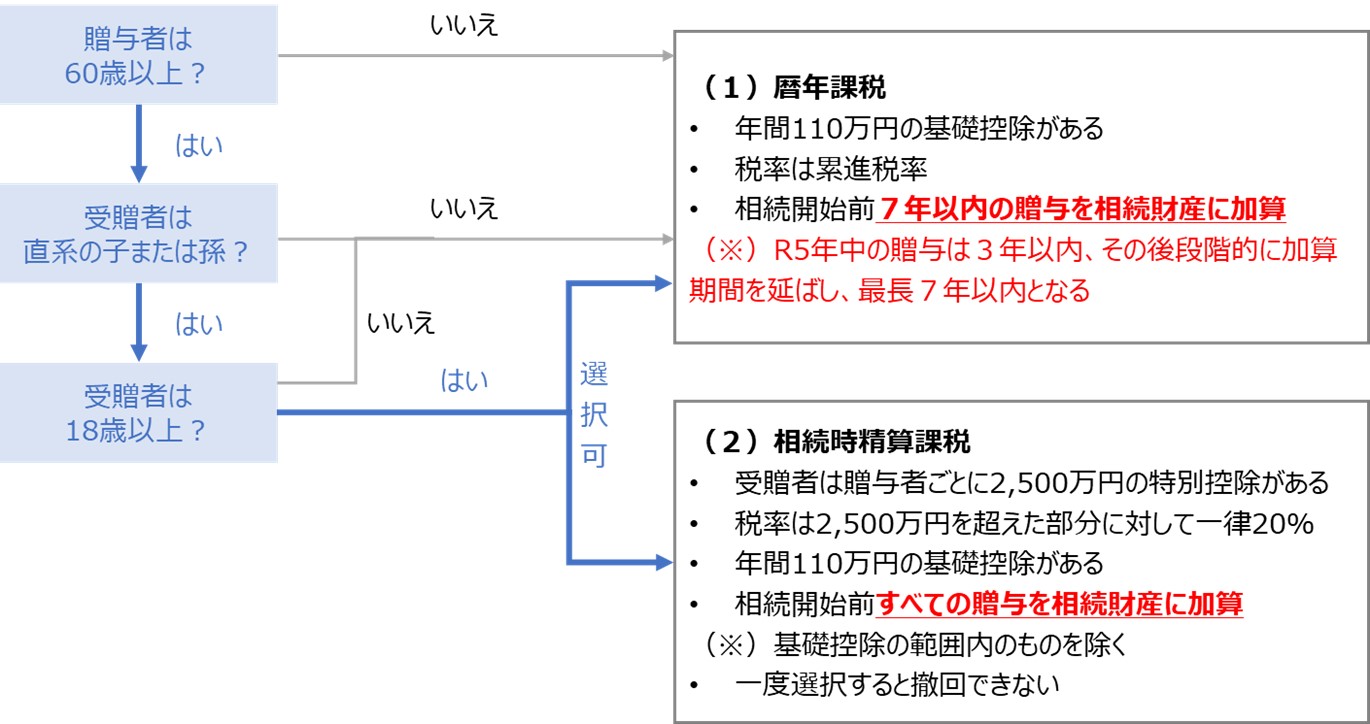

令和5年度税制改正により、贈与の制度が大きく変更となりました。生前贈与には、「暦年贈与」「相続時精算課税」などといったいくつかの「特例」があります。まずは2つの違いをみていきましょう。

[図表5]「暦年贈与」と「相続時精算課税」のフローチャート (出典:税理士法人プレアス作成資料) ※なお、年齢は贈与する年の1月1日時点で判定します。

「暦年贈与」と「相続時精算課税」は、上記のとおりいくつか異なる点があります。

ここでもっとも留意すべきは、「相続時精算課税」を選択すると、2度と「暦年贈与」方式の贈与には戻ることができないという点です。

税制改正前の「相続時精算課税」は、

という2つの大きなデメリットがネックとなり、選択する人はほとんどいませんでした。

しかし、税制改正によってこのデメリットが解消されたのです。まず1点目は、「暦年課税」が相続開始前7年前まで遡って相続財産に加算されるようになりました。

また2点目についても、「相続時精算課税」にも年間110万円の基礎控除が創設。そのため、今後は「相続時精算課税制度」を選択することも視野に入れて生前贈与を検討する必要があると考えられます。

このほかにも、生前贈与には下記のようなさまざまな特例が存在します。

住宅取得等資金の贈与を受けた場合の特例(※)

父母、祖父母といった直系尊属から住宅の取得や増改築等を目的に贈与を受けた場合には、最大1,000万円まで贈与税が非課税となる制度です。本特例は、2015(平成27)年1月1日~2023(令和5)年12月31日までのあいだに贈与された住宅取得等資金に適用されます。

(※)贈与期間は終了していますが、申告は可能です。

教育資金の一括贈与の非課税制度

平成25年4月1日から令和8年3月31日での間に、直系尊属から30歳未満の子・孫に教育のための資金を贈与した場合、受贈者一人あたり1,500万円(学校等以外に支払われるものについては500万円が限度)まで非課税となる制度です。

結婚、子育て資金の一括贈与の非課税制度

2015(平成27)年4月1日から2025(令和7)年3月31日までのあいだに、直系尊属から18歳(2022(令和4)年3月31日以前は20歳)以上50歳未満の子・孫に結婚・子育てのための資金を贈与した場合、受贈者1人あたり1,000万円(結婚に際して支出する費用については300万円が限度)まで非課税となる制度です。

贈与税の配偶者控除

配偶者から居住用不動産(または居住用不動産を取得するための金銭)を贈与された場合には、2,000万円まで贈与税がかからないという特例です。なお、同一の配偶者からの贈与について、一生涯に一度だけ適用されます。

なお、本記事では省略させていただきますが、上記の特例には細かい要件がたくさんあります。実際の場面においてはよく調べて検討のうえ、適用するようにしてください。

また、いずれの特例も必ず受贈者(贈与を受けた人)が申告期限までに申告書を提出しなければ特例の適用は受けられませんので、ご注意ください。

生前贈与の注意点…“あげたつもり・もらったつもり”はNG

最後に、生前贈与における注意点をおさえておきましょう。

贈与は民法上の契約行為で、契約を成立させるためには「あげる」、「もらう」という双方の意思表示が必要です。つまり、元気で判断能力がしっかりしていないと贈与契約は成立しません。

たとえば、両親が内緒で子ども名義の通帳を作って、そこにお金を入れておくような場合には、名義の上では両親の口座から子どもの口座にお金が移動しているので、一見すると贈与が成立しているように思われます。

しかし、子どもは自分名義の口座を作られていたことも、お金を振り込まれていたことも知りませんので、この場合贈与契約は成立しません。「両親の財産を別の口座に移しただけ」と判断され、相続財産となってしまいます。

これを防ぐためには、

などの対策を行い、元気なうちにしっかり贈与契約を成立させましょう。“あげたつもり・もらったつもり”にならないようにしてください。

- 著者:

岡本啓司税理士・小池俊税理士

【税理士法人プレアス】(編集:幻冬舎ゴールドオンライン)

記事紹介 more

医師業は多忙なうえ、自らの判断が人命を左右するという重責にも耐えなければなりません。狭き門をくぐって…

業界を問わず人手不足が叫ばれる昨今、医療機関においてもその深刻さは増す一方です。こうしたなか、「人材…

ほとんどの医師は、質の高い医療を提供するために、学会参加や論文執筆などといった自己研鑽を行っています…

はじめに:成長の証としての移転プロジェクト患者様の増加は、医療機関の努力が実を結んだ証であり、喜ばし…

しつけとは、そもそも何でしょう? 言葉を話せない動物との信頼関係は、とても繊細で、だからこそ難しいも…

企業の人手不足が問題となっている昨今、承継者不足による事業承継問題が深刻化しています。クリニックも同…

近年、医療業界全体で「働き方改革」が進んでいます。一方、好条件を提示していても有資格者(特に看護師)…

従来、医師は「開業すれば一生安泰」といわれる職業でした。しかし超高齢化社会における患者増加にはじまり…